Quando conviene il regime forfettario 2019?

Il governo in carica sembrerebbe orientato ad approvare una revisione del “regime forfettario“, della quale viene pubblicizzato sopratutto il limite superiore dei compensi, presumibilmente aumentato fino a 65000€ (in precedenza il tetto era variabile tra 30000€ e 50000€ in relazione alla tipologia di attività). Il presente articolo è “dedicato” al caso specifico dei professionisti operanti come consulenti tecnici e scientifici, nel quale si ritroveranno inclusi i classici “consulenti” o “ingegneri in P.IVA”. Non entro nel merito del codice attività: in tutti i casi analizzati qui il coefficiente di redditività vale 0,78.

L’attenzione degli strumenti di informazione si è focalizzata su un semplice calcolo, che riassumo con un caso applicativo: se i compensi valgono 50000€, l’imponibile “forfettario” si ottiene moltiplicando per 0,78 (quindi vale 39000€). Una volta sottratta la quota INPS (gestione separata in questo esempio, aliquota 25.72%, ovvero 10030€) si ottiene l’imponibile IRPEF, pari a 28969€. A questo punto è possibile applicare l’aliquota unica (che include anche IRPEF locale e IRAP), ottenendo un’imposta di 4346€. Volendo considerare la quota INPS come una imposta e non come un investimento (assunzione molto realistica date le condizioni sociali e politiche), l’imposta complessiva vale 14376€. L’imposizione fiscale vale quindi rispetto ai compensi, circa il 28.7%: sembrerebbe un’ottima notizia.

In realtà questa stima si basa su una ipotesi: per ottenere il massimo vantaggio, il professionista in esame non deve avere nessuna spesa, oppure, accettare un vantaggio inferiore avvicinandosi alle spese forfettariamente riconosciute. Questa condizione è in realtà del tutto teorica (il coefficiente serve a calcolare le spese in modo forfettario: chi dovesse avere spese più alte potrebbe non ottenere vantaggi dal “Nuovo forfettario”).

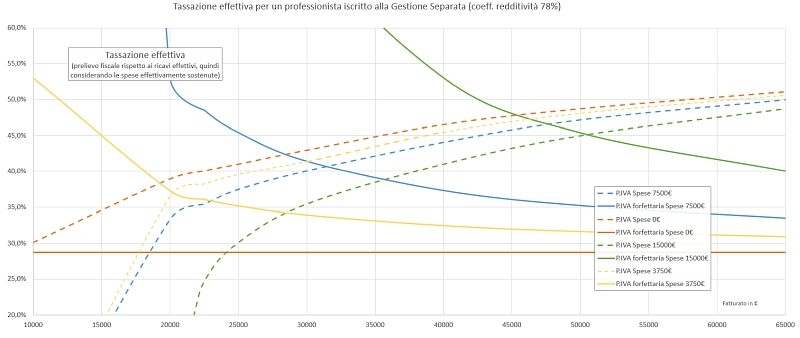

La domanda che mi sono posto è la seguente: in una situazione reale, in cui le spese possono variare intorno al valore forfettario, cosa succede? Fino a quale livello di spesa il forfettario sarà conveniente? Per avere una risposta ho scelto di simulare i due regimi che un professionista può scegliere. Sono state fatte alcune ipotesi (non entro nel dettaglio per motivi di sintesi, ma credo siano molto realistiche, essendo io stesso un consulente tecnico) ed è stato fatto variare il livello delle spese. Inoltre, nel grafico allegato, la percentuale del carico fiscale è calcolata rispetto ai ricavi effettivi, cioè sottraendo i costi reali (mentre le imposte sono calcolate rispetto all’imponibile forfettariamente determinato).

In sintesi il risultato è: la “zona di convenienza” del regime forfettario è compresa tra un limite inferiore dei compensi e il valore massimo fissato a 65000€. Quando i costi sono effettivamente inesistenti, la convenienza si verifica sempre, da 0€ fino a 65000€, ma se sono presenti dei costi, la scelta non è cosi scontata. Quando i costi sono significativi (se confrontati con quelli stimati dalla normativa) la convenienza si realizza solo per compensi molto alti.

Nella scelta, che non mi sembra scontata, si devono considerare anche altri parametri, alcuni ereditati dalla normativa precedente (aggiornata nel 2016), e un nuovo limite: è causa di esclusione non solo l’appartenenza a una società di persone o l’essere soci di una SRL “trasparente”, ma anche la partecipazione a qualsiasi tipo di SRL (presumibilmente anche estera). Questo costituisce un grosso limite per chi volesse “usare” la P.IVA forfettaria per gestire i compensi personali, e una SRL creata ex novo per gestire parte del fatturato e, soprattutto,… i costi!